【節税】FIREとマイクロ法人の設立

- イクメン経理マン

- 2021年9月20日

イクメン経理マンです。

ときどき書いているのですが定年まで働くつもりはなく、子供の目途がついたらのんびり生きたいと考えています。

完全なリタイアではなく、投資(配当)収入を主軸に多少働く程度の生活を想定しています。いわゆるサイドFIREというやつでしょうか。

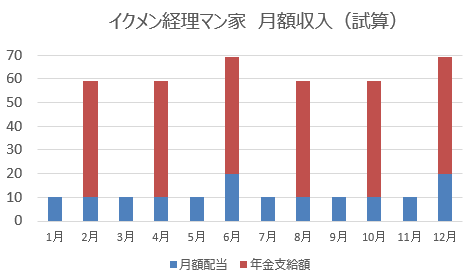

ということでまずは月額10万円の配当金収入を目指しているところですが、今日は中長期的にどうするかを考えてみます。

これまでの投資方針

ブログで毎月公開しているように、高配当株、ETFによる配当収入の最大化を目的としています。もちろん全世界株式やグロース株式による総資産の増加も目指していますが、配当目的の資産の方が多いですね。

使える節税制度としては、妻と私のNISA、子供2人分のジュニアNISAという使える制度はもちろんフルで活用しています。

また、米国株への投資割合が多いので二重課税を取り戻す「外国税額控除」についても活用しています。

還付金は焼肉1回分【外国税額控除】 | イクメン経理マンの投資日記 (ikumenkeiri.com)

夫婦のNISA+ジュニアNISA+外国税額控除(+ふるさと納税)といった形で確定申告を行い、米国株の二重課税を取り戻していました。

夫婦における保有株式はもっと検討すべき?

米国株、ETFメインのポートフォリオなので外国税額控除は夫婦各々の確定申告で可能な分は取り戻していましたが、一つ課題がありました。

夫婦間の所得に格差があるため、妻の方は自分の方と比べて取り戻すことができる金額がかなり少ないのです。

ということはNISAを超える分についての米国株は夫(自分)の証券口座で運用すべきということになります。

一方で、妻の口座では日本株の高配当株を集中的に持った方がお得なようです。保有株で言うと、KDDIとかオリックスとか三菱UFJとかソフトバンク(携帯の方)とかですね。

というのも妻の所得(給与額面ではなく)では配当を加えた総合課税にしても税率10%なので、いま源泉分離課税で差っ引かれている税率(15%)よりも少なくなる上に、配当控除でほぼ取り戻せるからです。(配当控除って何という方は両学長のYou tubeをご覧ください)

高配当株戦略では基本ガチホなので売却損と配当をぶつけることもないので、妻は総合課税で日本の高配当株を持たせておくのが良いかなと思います。

一方で妻に比べて所得の多いイクメン経理マンの口座では米国株、ETFに集中して外国税額控除で取り戻すのが良いと判断しました。

(サイド)FIRE後について

仮にサイドFIREできた場合ですが、イクメン経理マンの「マイクロ法人」の設立を検討しています。「マイクロ法人」って何って方もいらっしゃるでしょうが、その方は両学長のYou tubeをご覧ください(再び)。

社会保険料を支払うためにマイクロ法人を設立し、米国株、海外ETF、REITは法人で運用します。その方が税率が安いからです。

個人では日本の高配当株を保有して、配当控除を活用しようと思います。

また、マイクロ法人運営の場合にかかる税理士費用がかからないのがかなり大きいですね。経理マンですので、日々の会計仕訳や法人税の申告は自分でできるのでこのコストがかからないのは非常に大きいです。税務調査対応もやってきましたしw

まとめ

①社畜サラリーマンやっている間は妻の所得と見比べながら税が圧縮できるポートフォリオにしていくこと

②サイドFIRE後はマイクロ法人を設立して、法人と個人事業主で節税を行うこと

ただし、個人の証券口座から法人の証券口座には移せないので法人設立と株式購入のタイミングは要検討ですね!

こういうことを妄想するのは嫌いではないので、FIREのために引き続き勉強していこうと思います。

妄想ですので、必ずしもベストな方法ではないかもしれませんのでこの点ご容赦ください