【権利落ち】JFE買う or 買わない?

- イクメン経理マン

- 2019年9月26日

イクメン経理マンです。

今日は3月決算企業の中間地点であり、12月の中間配当を行う会社においては権利付き最終日となります。

基本的には高配当の米国株に投資を行っているイクメン経理マンではありますが、夏の賞与では日本株もけっこう買い増しており、12月の配当では日本株の貢献も期待されるところです。

昨年度から増えた銘柄としては、オリックス、三菱UFJ銀行、三井住友銀行、JAL、KDDIがあります。思ったよりありましたw

日本株でも高配当を継続できる企業であれば投資することにしています。権利付き最終日に向けておすすめ高配当・株主優待株のニュースが増えてきています。

そのなかでJFEホールディングスの利回りが7%近いという記事がありました。「利回り7%近いだと・・日本のアルトリア株か・・」的な思いがあったかどうかはともかく投資対象となるか見ていきたいと思います。とりあえずチャートだけ見ると悲惨なことになっていますね。

JFEホームページより

主要な指標・数値について

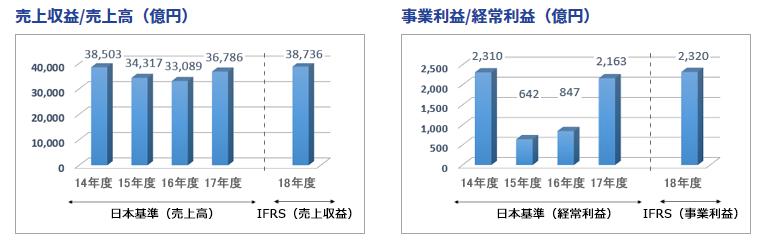

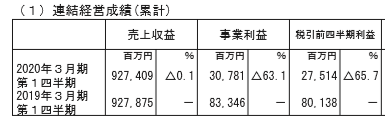

①売上および事業利益について

18年度から決算がIFRSという国際基準となっています。経理マンとしてさぞかし大変であったろうと心中お察ししますw

売りについてはそこまでブレはありませんが、利益については年度によってかなり浮き沈みが激しいですね。事業利益と経常利益を継続的な比較対象としているようですが、両者にはそこまで会計基準の違いによる極端に大きな差はないということでしょう。

当期利益やROEも18年度までの数値ではそこまで悪いようには見えません。

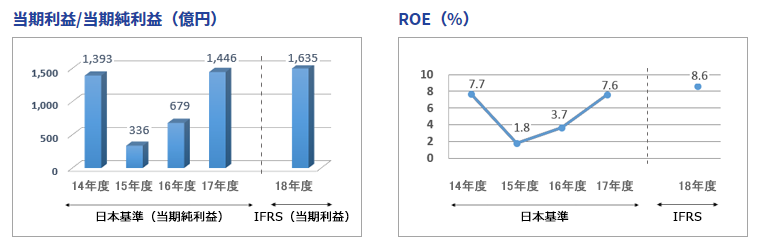

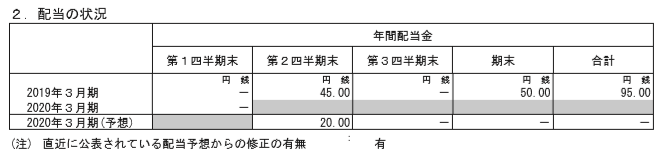

②配当の推移について

過去6事業年度の配当金の推移ですが、下は30円から上は95円までと大きく動いていることがわかります。この時点で個人的には「ちょっといまいち」という感じがしてきました。

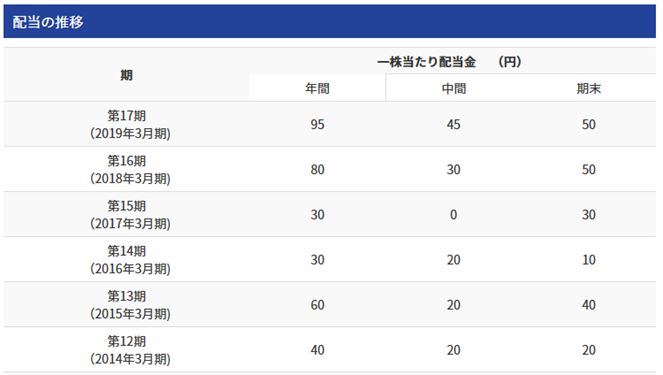

取り巻く環境について

18年度決算までの数値はまだ形になっていた感じでしたが19年の第一四半期の利益は下記の通り、事業利益で前年比▲63%と激減しています(83,346百万円⇒30,781百万円)。

これに伴って、19年度の配当も前年の45円から20円に減配し、年度の合計額も未定という状況になっています。

先ほどの7%近い利回りは前年の年額95円を根拠として計算されていましたが、これは「前年度と同額の配当がもらえたら」という計算となっていました。

この時点で「うーんJFEいらね」となるのですが、鉄鋼業界全体が沈んでいるようですのでこの点について最後見ていきます。

中国が桁外れの鉄鋼の増産を行っており、19年1月から6月には5億トン近い過去最高の粗鋼生産量を記録しました。一方でユーザー(主に自動車)の販売台数は伸び悩んでおり、鉄鋼の増産との整合が取れていません。

このような過剰生産はダンピングを招き、結果低価格での競争となった場合に体力が奪われるということが一因としてあるようです。(日本製鉄のチャートもひどいです)

高利回りに惑わされずに、安定して高配当を継続することのできる企業を見極めていきたいと思います。

応援のポチを頂けるとうれしいです!